2021/08/13

分散投資とは文字通り、分散して金融商品を購入することです。

分散投資のメリットをまとめます。

sponsored link

目次をタップすると見出しにとびます

金融危機を想定してリスクを計算する

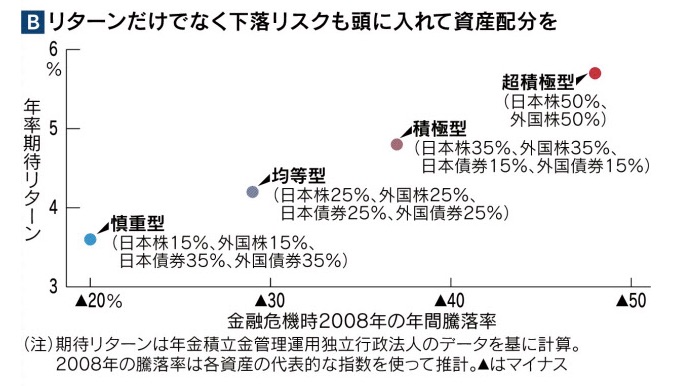

この図は、資産配分ごとに期待できる年率リターンと、金融危機が起きた2008年の騰落率を計算したものです(日本経済新聞2016年1月6日朝刊から引用)。

もしまたリーマンショック級の金融危機がきたとしたら、どれくらいの損失を受けるかという想定です。

超積極的型、資産が半分に

100%株式に投資した場合が超積極的型(日本株50%、外国株50%)です。相対的に安全とされる日本債券は0%です。

超積極的型の場合、年率は6%近いリターンが期待できますが、金融危機が起きた場合には50%の近く資産が減る試算です。もし1000万を投資していたとすると、そのうちの500万近くの資産が目減りすることになります。

これだけ急激に資産が目減りすると、怖くて投資が続けられなくなる人がでてきます。日本経済新聞の記事にある71歳の男性のコメントは、他人事には思えません。

銀行員に勧められるまま退職金の大半で新興国株式関連の投資信託を買った。「金融危機で資産が半分になった時点で怖くなって売り払った。老後資金がむちゃくちゃになった」

積極的型は約40%弱の損失

日本債券を15%組み入れたのが積極的型(日本株35%、外国株35%、日本債券15%、外国債券15%)です。年率期待リターンは5%弱が期待できますが、金融危機のときに約40%弱の損失がでる計算です。

1000万円を投資しているなら、金融危機で約400万円が目減りします。これでも日常生活が普通に過ごせないという人もいると思います。

均等型で約30%の損失

日本債券を25%組み入れたのが均等型(日本株25%、外国株25%、日本債券25%、外国債券25%)です。年率期待リターンは約4%になりますが、金融危機の損失はこれまでと比べて、約30%の損失に抑えられています。

30%の損失というのは大きいわけですが、リーマンショック級の事態にあっても、約30%の損失にとどまるのであれば、なんとか投資を続けられるという人もでてくると思います。私の許容度はこのあたりです。

慎重型で約20%の損失

日本債券を35%を組み入れたのが慎重型(日本株15%、外国株15%、日本債券35%、外国債券35%)です。年率期待リターンは約3.5%で、金融危機でも約20%の損失に抑えられます。

リスクは小さくなり安心できますが、その分リターンも小さくなります。

分散投資のメリット

分散投資はリスクを小さくできる

分散投資のメリットは、リスクを小さくできることです。とくに、インデックス運用は、そのクラスの平均値に連動するわけですから、分散の効果を最大限に活用した投資といえます。

国内株式、国内債券、先進国株式、先進国債券、新興国株式などの各分野をまんべんなく購入することで、分散投資を行うことができます。

ポイントは日本債券クラスの割合

分散したとしても、リスクの小さいクラスを組み入れなければリスクは低くなりません。

ポイントは、相対的に安全な資産クラスである日本債券クラスの割合です。日本債券の割合を高めるほど、リスクを抑えることができます。

分散投資のポイント

考えるのは投資をはじめる前に

重要なことは、もしも2008年の金融危機のような事態が再び起きたとしても、どれくらいの損失にとどまれば投資を続けることができるかを、投資をはじめる前に想定することです。

投資の場合、金融危機や不景気というのは、そのタイミングを事前に予測することは困難です。金融危機の直前で対策しようとしても、金融危機という嵐は突然やってきます。金融危機が起こってから、ニュースがその出来事を報道しているのはそのためです。

やっかいなのは、金融危機がきた後になって分散投資をしても、分散投資のリスク低減の効果を得ることはできないことです。

ですので、投資をはじめる前に分散投資を考えることが重要です。

資産が目減りしても投資を続けられるか

自分がどれくらいのリスクをとれるかは、金融危機がきたときの資産の減少を想定するとわかりやすいでしょう。

基準は、どれくらいの資産が目減りしても投資を続けられるかどうかです。

資産が大きく目減りすると、誰でも怖くなります。リスクを抑えた投資にしておかないと、その怖さで投資が続けられなくなってしまいます。

サーフィンにたとえれば、どれくらいの高さの波がきたら自分がサーフィンを怖くてできなくなるかです。許容できる波の大きさは人それぞれです。前もって波の高さをイメージして、どの程度の波ならサーフィンを続けられるかを想定するのと同じように、許容できる資産の目減りをイメージする必要があります。

危機を乗り越えればいい波がくる

金融危機の真っ最中は、それがずっと続くような気分になりますが、危機状態はそう長くは続きません。

2008年の金融危機のときは、多くのクラスの基準価格は5~6年ほどで回復しました。リスクを許容できる範囲にしておけば、金融危機を乗り越えて投資を続けることができます。

最悪の波を乗り越えられれば、その後にくる好景気といういい波に乗ることができます。

積立投資で時間を味方につけるという意味は、成長する可能性の高い数十年後のいい波をつかまえることができる、ということです。

まとめ

分散投資は、リスクを低下させる工夫です。株式の割合が高いほど高いリターンが期待できますが、一時的な損失リスクは大きくなります。分散投資をしてリスクを小さくすれば、普通の人でも長期的に投資を続けることができます。

ウォーレン・バフェットのように、投資の才能がある人は、分散投資をする必要はありません。そういう人はリスクをとって利益を上げるといいでしょう。ただ、投資の才能がある人は世の中でごく一握りの人です。普通の人はリスク分散したほうが無難だと思います。

銀行員や証券マンのいいなりに投資信託を購入し、リスクを取り過ぎて、怖くなって損失を抱えるようなことにならないように気をつけましょう。

重要なことは、投資をする前にリスクを見据えて自分の資産配分を考えることです。日本債券の割合を高めるほどリスクを抑えることができます。