2021/08/13

sponsored link

目次をタップすると見出しにとびます

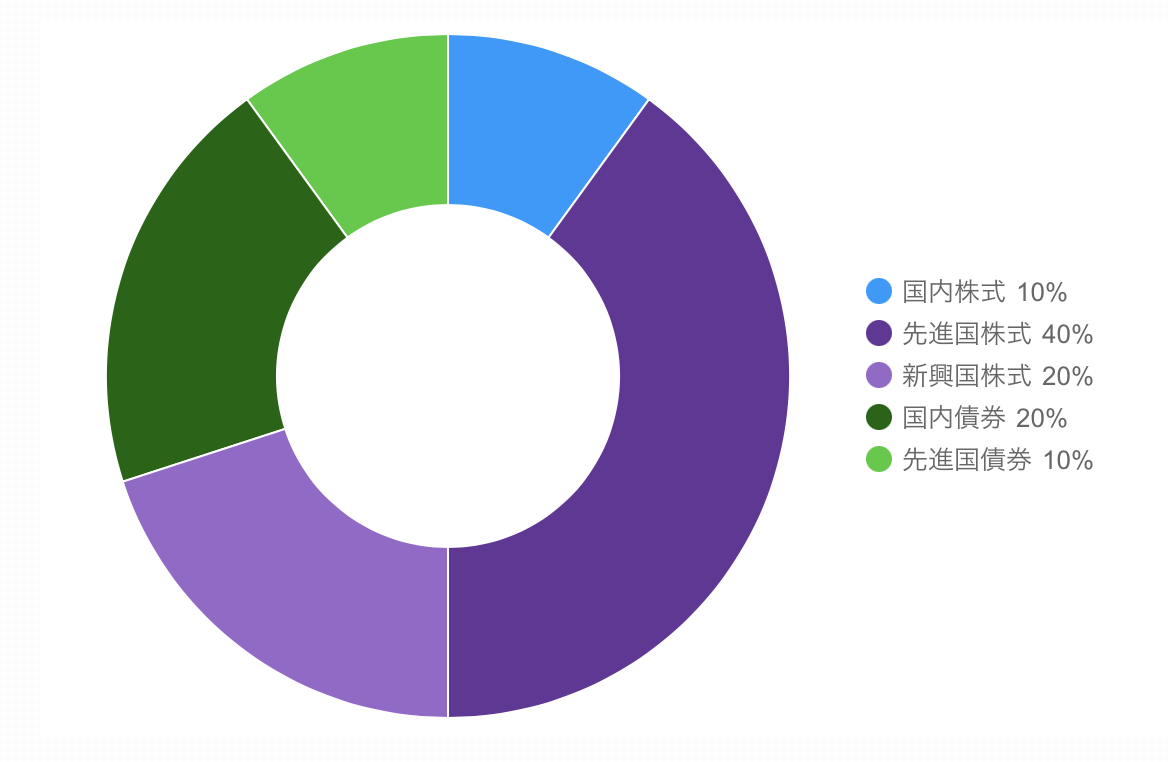

資産配分と主な投資商品

積立商品(2024年1月時点)

- eMAXIS Slim 全世界株式(オール・カントリー)(信託報酬(税込)0.05775%)→NISAつみたて投資枠、NISA成長投資枠、特定口座で積立

- たわらノーロード 先進国株式(同0.09889%)→iDeCoで積立

- 個人向け国債 変動10年 →定期的に手動購入

保有商品

【日本株式クラス】

- <購入・換金手数料なし>ニッセイ日経平均インデックスファンド(信託報酬(税込)0.154%

【先進国株式クラス】

- eMAXIS Slim先進国株式インデックス(同0.09889%)

【新興国株式クラス】

- eMAXIS Slim 新興国株式インデックス(同0.15180%)

【先進国債券クラス】

- <購入・換金手数料なし>ニッセイ 外国債券インデックスファンド(同0.154%)

- BND / バンガード・米国トータル債券市場ETF

【日本債券クラス】

※上記商品はすべて楽天証券と楽天証券のiDeCoで購入しています。

全世界に分散投資をして世界経済全体の発展を享受するというのが自分好みのアプローチです。

口座は、特定口座に加えて、非課税口座である「NISA」と「iDeCo」を利用しています。

利益が非課税になる「NISA」と「iDeCo」は、資産全体のなかの一部と位置づけて期待リターンの高いアセットクラスを配置する戦略です。

「iDeCo」には先進国株式クラス100%、「NISA」には全世界株式のインデックスファンドを配置しています。

利益に対して課税される税金もコストのひとつです。非課税口座はできるだけ大きく使いたいと考えています。

投資方針は、「非課税枠を大きく使う、毎月積立を実行する」というシンプルな方針を継続します。

2017年9月に開催された金融庁のイベント「つみたてNISAフェスティバル2017」で光栄にも登壇する機会をいただきました。「つみたてNISA」と「iDeCo」の活用法については、下記の記事も参考になれば幸いです。

投資の基本方針

投資の目的について

特定口座の積立については、基本的には60歳以降のための資産形成と考えています。場合によっては、教育費などの臨時費用の支出にも対応します。

年数%で運用を続けることができれば、リタイア後も取り崩しながらも、経済的自由を確保できる可能性は高まります。

投資は一生続けていきたいと思っています。

投資に回すお金について

毎月の給与からどのくらい投資にまわすかも考えておくといいと思います。

私の方針は次のようになっています。

- 安全資産(生活防衛資金と預貯金)と投資にまわすお金の2つに分ける。

- 生活防衛資金は生活費2年分を確保する(楽天銀行で管理)。

- 毎月の収入の1/4を積立資金として投資(リスク資産)にまわす。楽天証券の設定で自動で毎月積立するようにしておく。

- ボーナスなどの臨時収入については、その1/4程度を投資(リスク資産)にまわす。

- 安全資産(生活防衛資金と預貯金)と投資にまわすお金(日本債券クラスを含む)の比率は、1:1をひとつの目安とする。臨時収入が入ったときなどに大きな割合で把握しておく。

私は生活防衛資金を生活費の2年分を確保しています。生活防衛資金は準備したほうがいいかと思います。

安全資産とリスク資産の比率は1:1を目安にしています。

投資を続けるうえでは、無リスク資産をどれくらい保有するかがポイントになると思います。

投資で経験する「波の大きさ」について

一言でいえば「世界経済をまるごと買う」というスタンスです。世界のGDP比率を参考に資産配分をすれば、世界経済をまるごと買うことができます。

数十年後の世界経済で、どこの国が伸びていくのかは私には残念ながら予想がつきません。予想がつかないので、国際分散投資をして世界経済全体の発展を享受するという方針にしています。

日本債券クラスを保持しているのはリスク低減のためです。長期で資産形成をするためには守りの資産クラスも保持しておきたいという理由から、日本債券クラスもアセットアロケーションに入れています。

5資産を組み入れているのは、世界分散投資がリスクを低減させるという考え方にもとづきます。広く世界に向けて分散投資をすることは、リスクを低くしてリターンを得ることができる合理的な方法です。

日々の活動に集中できることが重要であって、投資はあくまでサブの位置づけです。仮に歴史的な暴落に遭遇したとしても、落ち着いて日々を過ごせるよう、現在のアセットアロケーションにしています。

これから積立投資をはじめる方は、こうした基本方針を考えてみるといいと思います。基本方針の決め方については別の投稿も参考にしてください。

「世界経済インデックスファンド」で現行NISAで2年半に渡り積立をしてきました。バランス型投資信託1つでも十分に資産形成はできます。

お子さんが小さい場合は「ジュニアNISA」を活用するのもひとつの方法です。私も子ども2人の「ジュニアNISA」を活用しています。

投資信託の選び方

投資信託は、原則として各資産クラスの指数に連動するインデックスファンドを選択しています。

ファンドを選ぶ基準は、①ノーロードか、②信託報酬が低いか、③安定的な運用が期待できるかの3つです。

金融商品の運用リターンを「確実に上げる方法」は、コストを下げることです。

各資産クラスのインデックスファンドは、信託報酬が最も低い投資信託を積極的に選ぶようにしています。日本債券クラスは、個人向け国債変動10年を購入しています。

投資信託の低コスト競争は喜ばしいところですが、投資信託は頻繁に乗り換えないようにしています。

乗り換えた場合でも、これまで積み立てた投資信託は基本的に保有しています。投資信託の売却回数をできるだけ少なくして、バイ&ホールドに徹するのが利益を出すための基本になると考えています。

積立投資のメリット

インデックスファンドを使った積立投資は、全世界に分散投資をして、時間を味方につけることで成果を求める投資法です。

はじめての人でもネット証券を使えば月100円から積立投資がはじめられます。低コストのバランス型投信を使えば、先進国や新興国の株式や債券にバランス型投信1つでかんたんに世界分散投資ができます。

資産運用のポイントは、時間を味方につけること、世界の株式に分散投資すること、低コストのインデックスファンドをコアにすること、しくみをシンプルにすることです。

安定的に増やすための投資の原則は、長期、分散、積立、低コストです。

とにかく、この4つの投資の原則を守って、コツコツ続けていくことが資産形成の王道です。

年齢や家族構成、預貯金の割合といったその人の状況の違いから、とれるリスクは人それぞれです。ご自身のとれるリスクに見合ったアセットアロケーションを設定するのがいいと思います。

上記商品は、以下の証券会社で購入しています。

*投資は自己責任でお願いします。