2021/08/13

山崎元さんのダイヤモンド・オンラインのコラムがおもしろかったのですが、そのなかで金融庁が金融レポートを書いていることを知りました。

リンク先にあるレポートは大変勉強になります。

今日は、山崎元さんが指摘している3つの金融商品について、金融レポートの該当部分を深掘りしてみたいと思います。

【2017年1月16日にリライトしました。】

sponsored link

目次をタップすると見出しにとびます

買ってはいけない3つの金融商品

金融庁は、3つの金融商品を問題視しています。

順番に見ていきましょう。

毎月分配型投資信託

1つは、毎月分配型の投資信託です。

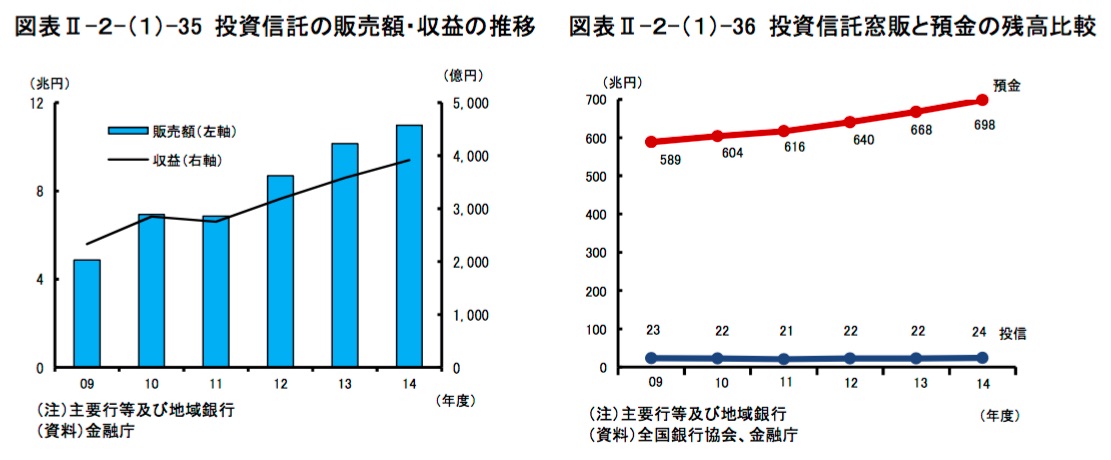

上の図で、投資信託の収益が増加する一方で、残高や保有客数が伸びていない状況がわかります。

そこから、投資信託を頻繁に売買させるいわゆる回転売買が行われていることを推測しています。

銀行において、投資信託販売額や収益が増加してきた一方、残高や保有顧客数が伸びていない状況を見ると、今なお、いわゆる回転売買が相当程度行われていることが推測される。(63頁)

この回転売買に使われている主な金融商品が毎月分配型の投資信託です。銀行は、毎月分配型投資信託を頻繁に売買させることで収益を上げる構造になっています。

その点を端的に指摘しているのがこの一文です。

一般に、利益を分配せずに再投資する方が投資効率は高くなるとされている。当面現金を必要とせずに中長期での資産形成を考えている顧客も含め、一律に収益分配頻度の高い商品を提案する場合が多いということは、販売会社において、必ずしも顧客のニーズに沿った対応が取られていないことの一つの証左ではないかとも考えられる(63頁)

分配型の投資信託は長期の資産形成に向かないということを、金融庁がしっかり指摘しています。

さらに、銀行のこんな問題も指摘してくれています。

- 分配金利回りのランキングを公表する等、分配金利回りの高い投資信託が運用成績 が良いとの誤解を与えかねない情報提供を行っている事例

- 運用内容が同じ投資信託において、年1~2回の決算分配型のものがあるにもかかわらず、経済合理性に欠ける毎月分配型による再投資を行わせている事例

等、商品特性を正しく伝えた上で顧客に選択をさせているとは言い難い事例が見られる。(65頁)

分配型の投資信託がほしいという人も、なかにはいるかもしれません。そういう方は手数料をよく確認してから商品を選ぶといいでしょう。

銀行では顧客のニーズに沿った対応がなされていないというのが金融庁の認識です。

貯蓄性保険商品

2つ目は、個人年金保険などの貯蓄性保険商品です。

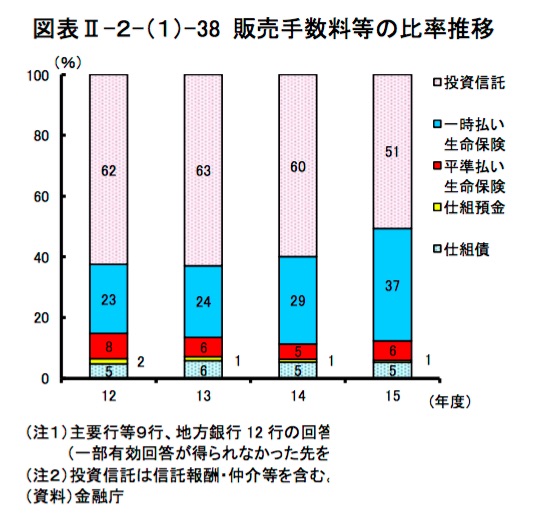

上記の図でわかるように、一時払い生命保険の手数料が伸びています。販売手数料が、投資信託等の金融商品と比べ、高めに設定されているといいます。

特に銀行などが力を入れているのは「外貨建て保険」です。為替リスクはあるが、円建商品よりも高利回りが期待できるとして、着実に販売を伸ばしています。

金融レポートでは「複雑なパッケージ商品」であり、パッケージ化することで手数料が高く設定されていることを明確に指摘しています(67頁)。

また、単純な商品を組み合わせることで同等のサービスを得られるにもかかわらず、そのような代替案の提案はなされていないことを問題視しています。

このパッケージ商品を構成する外国債券と投資信託、(掛け捨ての)死亡保険を 別々に購入・契約することでも、このパッケージ商品と同等の経済効果を得ることができる。 例えば、豪州ドル建ての一時払い保険と、それと同程度の経済効果を得られるように豪州 国債と低コストの投資信託(あるいは ETF)、掛け捨ての死亡保険を組み合わせた場合と で、顧客の支払いコストを比べると、後者の方が 10 年で 10%程度低くなることがある。また、 比較的単純な商品を個々に説明することで、説明の負荷もパッケージ商品より軽くなるも のと考えられるが、今回の検証においては、金融機関代理店の中で、このような代替策を 提案しているところは見られなかった。(67頁)

特に、複雑なパッケージ商品を売ることの問題点を次のように指摘しています。

比較的単純な商品を個々に提供することで、より低コストで同じ経済効果を得られる選択肢があるにもかかわらず、顧客に対し、そうした情報提供を行わないまま、商品構成が複雑なパッケージ商品を提供し、高い手数料を徴収するといった行為は、顧客のニーズよりも、販売・製造者側の論理で金融サービスを提供しているのではないかとの見方ができる。(67頁)

読んで清々しくなる一文です。

ファンドラップ

最後はファンドラップです。

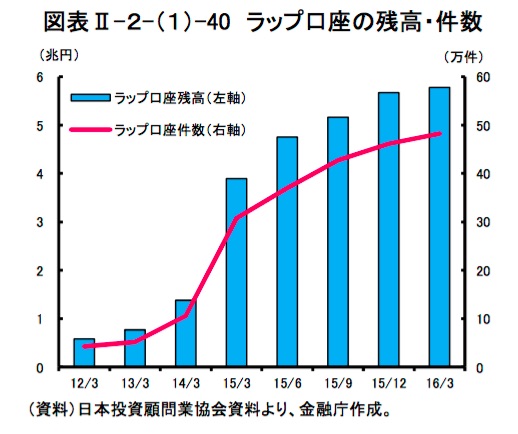

CMなどで盛んに宣伝されている商品です。ファンドラップもグラフの通り伸びてきています。

金融庁は、長期で投資を継続する場合、ファンドラップの方が一般の投資信託よりも保有コストは高くなると指摘します。

長期投資により資産形成を目指す場合、年間の支払い手数料が運用成果に大き影響を及ぼすことを踏まえれば、投資家においては、ファンドラップと他の投資商品の比較等により、ファンドラップの手数料が、提供されるサービスや運用成果の対価として適正であるか確認することが重要となっている。(69頁)

ファンドラップ、手数料が高くつきますので要注意です。

長期の資産形成には低コスト

金融庁は、長期の資産形成には低コストで運用することが重要であるにもかかわらず、銀行は顧客のニーズを軽視して、利益重視で金融商品を販売していることを問題にしています。

山崎元さんが著書などでいつも指摘している点ですが、それを監督官庁である金融庁が指摘しているわけです。

金融庁、素晴らしいですね。レポートを読んで感動しました。

サービスに対して手数料をとることは、悪いことではなくむしろ当然のことです。ただ、顧客のニーズに沿った対応を金融機関ができているかというところが問われているのだと思います。

とくに、誤解を与えかねない説明や、一方的な商品提案など、顧客のニーズよりも販売・製造者側の論理で金融サービスを提供していることは大きな問題です。

その一方で利用する側も、ある程度のお金の知識を身につける必要があります。

現状では、お金の知識もないままに銀行に金融商品を買いにいくことはオススメできません。あまり知られていない不都合な真実です。

多くの人に現状を知ってほしいと思います。