2021/08/13

個人型確定拠出年金(iDeCo、401K)をはじめる際に重要なのが金融機関選びです。手数料の違いで将来の老後資産に大きな差がついてしまいます。

年末に掲載された日経新聞の記事が田村正之さんの署名記事でした。金融機関の違いが大きなコスト差になることをクリアに指摘しています。

大事なポイントなので、ブログに残しておきたいと思います。

【2017年5月19日にリライトしました。】

sponsored link

目次をタップすると見出しにとびます

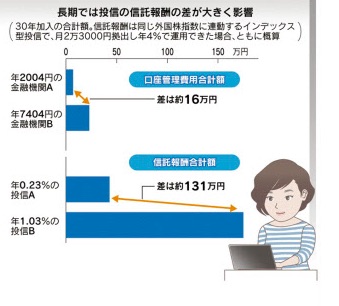

口座管理費用は30年で16万円強の違いに

個人型確定拠出年金(iDeCo)は口座管理費用がかかります。

手数料の低い金融機関を選んだ場合と、高い金融機関を選んだ場合とで、この記事によれば30年で約16万円の手数料の違いになるといいます。

記事では次のように書かれています。

口座管理費用から説明しましょう。安い例ではスルガ銀行や楽天証券(資産10万円以上)、SBI証券(資産50万円以上)が年2004円です。高い方は7000円台が目立ちます。例えば年7404円かかる金融機関があり、2004円と比べ3倍以上です。30年加入なら差は16万円強にもなります。

手数料の約16万円の違いは大きいです。

金融機関の手数料を知りたい方は、下記のリンク先で調べることができます。

これで調べると、手数料が一番高いG銀行で積立をすると年7,704円(毎月642円)の手数料がかかります。一番安い金融機関は、年2,004円(毎月167円)です。

年2,004円の最低限の手数料になるのは次の3社です。

この3社は無条件で誰でも金融機関の運営管理手数料が0円です。

毎月167円の最低限の手数料ですむことになります。この毎月167円のうち、103円は国民年金基金連合会に支払われ、64円は信託銀行等の事務委託先金融機関に支払われるものです。

つまり、運営管理機関のSBI証券、楽天証券、イオン銀行の3社は、運営管理手数料について自社の取り分を0円にして頑張っているということです。

利用者目線で頑張っている金融機関はどこなのかを、見極めたうえで金融機関を選びたいところです。

信託報酬は30年で約131万円の差に

コストでもっと大きな差になるのは、投資信託の信託報酬です。

この記事では、信託報酬の違いが約131万円の違いになるとしています。かなりインパクトのある金額です。

記事には次のように書かれています。

個人型DCで購入時の販売手数料は原則無料ですが、運用管理費用(信託報酬)が必要です。外国株で一般的な「MSCI コクサイ」という日本以外の先進国株の指数に連動するインデックス投信でも、信託報酬は金融機関で扱う投信によって様々です。ある金融機関の個人型DCでは年約0.23%なのに、別の金融機関は年約1.03%の投信を扱っています。

仮に年4%で30年運用した場合、信託報酬の合計額は約131万円も違ってきます。金融機関選びでは口座管理費用の差に目が向きがちですが、投信で運用する場合は、長期では投信のコストの差の方が圧倒的に大きくなることを知っておくべきです。

信託報酬が0.23%と1.03%の違いで、先進国株式クラスのインデックス投信を月23,000円の拠出で、年4%で30年運用した場合、手数料の違いが約131万円になるといいます。

これは個人型確定拠出年金(iDeCo)に限らない話です。

インデックスファンドは指数に連動しますので、手数料が高くても安くても運用成績は基本的に同じです。手数料の分だけ資産を減らすことになります。

いかに低コストの投資信託で資産形成をするかが、長期の資産形成において重要であるかがわかると思います。

個人型確定拠出年金(iDeCo)をはじめるなら、投資信託の信託報酬を必ず確認しましょう。

金融機関で選べる投資信託が決まっている

個人型確定拠出年金(iDeCo)で注意すべきなのは、金融機関によって選択できる投資信託が決まっているということです。

間違った金融機関を選択した場合、手数料で大きなハンデを負うことになります。

たとえば、職場でおつきあいのある金融機関で個人型確定拠出年金(iDeCo)の利用を検討している人もいるかもしれません。その場合でも、まずはその金融機関で選べる投資信託の信託報酬を確認するといいと思います。

まずは、日本株式クラスと先進国株式クラスのインデックスファンドの信託報酬をチェックしましょう。

iDeCoナビなら金融機関名をクリックするだけで、各社の投資信託の信託報酬も一目瞭然でわかります。

ちなみにiDeCoナビに情報提供をしていない金融機関もたくさんあります。ちょっと確認してみただけでも、大手の金融機関が情報提供をしていないようです。

損をしたくなければ、一覧にない金融機関は利用しないほうがいいかもしれません。事前に確認しましょう。

間違いがないのはこの2社

個人型確定拠出年金(iDeCo)をはじめるなら、この2社なら間違いがありません。

なぜこの2社がいいのかはリンク先の記事でまとめています。参考にしてください。

個人型確定拠出年金(iDeCo)をはじめるなら、高いコストを支払わないですむことが重要です。

投資信託の信託報酬をしっかり確認したうえで、個人型確定拠出年金(iDeCo)で資産形成をはじめたいですね。

以上、個人型確定拠出年金(iDeCo)のポイント!金融機関の違いは30年で130万円以上のコスト差になる…という話題でした。

参考リンク:

楽天証券とSBI証券、iDeCoの総コストではどちらがお得でしょうか。金額ベースでのシミュレーションを知りたい方は、こちらを参考にしてください。

大江英樹さんもコラムで同様の指摘をしています。信託報酬の違いが将来の資産に大きく影響します。

SBI証券の北尾吉孝さんも「金融機関の違いによる総コスト差は例えば30年加入で数百万円に達しかねない」とツイートしています。コストを意識しないと、将来の資産形成が難しくなることを知っておきましょう。

低コストのインデックスファンドを揃える金融機関6社について、各資産クラスの信託報酬をまとめています。数字で比較したいという方はこちらを参考にしてください。